Estamos en plena Campaña de la Renta 2020, que tiene plazo de presentación hasta el 30 de junio de 2021.

Como estos días he recibido varias consultas sobre cómo aplicar las reducciones y deducciones en familias numerosas y/o con hijos e hijas con discapacidad, en este post espero poder aclarar algunos conceptos y las casillas que debemos verificar al elaborar nuestra declaración.

Si tenemos algo de conocimiento sobre el funcionamiento de los impuestos que tributamos, podremos mejorar la economía familiar tomando decisiones a lo largo del año para optimizar nuestra carga fiscal. Para todos, pero más aún en caso de familias numerosas o con peques con discapacidad, cada euro ahorrado en impuestos puede suponer un alivio para financiar la vida diaria.

En este post encontrarás:

Glosario Renta

Muchas personas desconocen el significado de algunos términos tributarios relacionados con la declaración de la Renta, así que he pensado comenzar el post haciendo un glosario o diccionario de términos fiscales comprensible para las familias típicas y atípicas..

IRPF: Impuesto a la Renta de las Personas Físicas. Lo que generalmente llamamos «Renta».

Contribuyente: persona sobre la que recae la obligación de pagar un impuesto.

Base Imponible: Es el importe que refleja los ingresos obtenidos por el contribuyente del IRPF.

Reducciones fiscales: Son aquellos importes que por concepto reducen directamente la Base imponible. (Aportaciones al patrimonio protegido de personas con discapacidad, tributación conjunta, mutualidades,etc)

Base liquidable general: es el importe que resulta de la Base Imponible menos las reducciones fiscales.

Escalas general y autonómica: Son los porcentajes de impuestos que se aplican al contribuyente según los tramos en los que se encuentre su Base Liquidable General.

La escala general es la estatal, igual para todos los residentes en España.

La escala autonómica dependerá de la Comunidad Autónoma donde tiene la dirección fiscal el contribuyente. (% por tramos) La suma de ambas escalas será el porcentaje total que se aplicará a cada tramo del contribuyente.

Tramos: Se denominan así los límites de ingresos que determinan la escala general y autonómica aplicable. Los tramos para el ejercicio 2020, que se presenta en la Campaña de la Renta vigente son:

| Tramos IRPF 2020 . Base liquidable. | Tipo estatal | |

| Hasta 12.450 euros | 9,50% | |

| De 12.450 euros a 20.200 euros | 12,00% | |

| De 20.200 euros a 35.200 euros | 15,00% | |

| De 35.200 euros a 60.000 euros | 18,50% | |

| De 60.000 euros en adelante (para 2021 será de 60.000 hasta 300.000 euros) | 22,50% | |

| NOVEDAD- Nuevo tramo A partir de 300.000 euros (para el ejercicio 2021 que se declarará en 2022) |

| Tramos IRPF 2020 | Cuota íntegra | Resto base liquidable | Tipo autonómico Madrid | |

| Hasta 12.450 euros | 9,00% | |||

| 12.450,00 | 1.120,50 | 5.257,20 | 11,20% | |

| 17.707,20 | 1.709,31 | 15.300,00 | 13,30% | |

| 33.007,20 | 3.744,21 | 20.400,00 | 17,90% | |

| 53.407,20 | 7.395,81 | en adelante | 21,00% |

Para calcular nuestro impuesto deberemos aplicar en cada tramo de nuestra Base Liquidable el porcentaje correspondiente a la escala general y a la autonómica que nos corresponda.

Ejemplo simplificado

Una persona que gana 15.000 euros al año, residente en Madrid, (sin tener en cuenta reducciones, deducciones, etc), tributaría por el ejercicio 2020:

Por los primeros 12.450 euros el 18,50% (9,50% general + 9% autonómico) = 2.303,25 euros

Por los 2.550 euros restantes, el 23,50% (12% general + 11,20% autonómico) = 599,25 euros.

Total a tributar: 2.902,50 euros. Esto supone que su tipo medio es el 19,50%

Si a lo largo del año le han realizado retenciones de IRPF en el salario, y éstas retenciones han sido superiores a los 2.902,50 euros, podrá solicitar la devolución del exceso.

Por el contrario, si las retenciones aplicadas no llegan a los 2.902,50 euros, su declaración de la Renta dará «a ingresar» y deberá pagar a la Agencia tributaria el dinero restante.

Pero no desesperes: el programa de la AEAT hará los cálculos por ti.

Cuota íntegra: Es la resultante de aplicar la escala correspondiente a la Base Liquidable.

Deducciones estatales y autonómicas : son aquellas que por las circunstancias personales del contribuyente disminuyen su cuota íntegra. (vivienda, etc.)

Cuota líquida: Es el resultado de aplicar las deducciones estatales y autonómicas a la cuota íntegra.

Deducciones por doble imposición: aquellas que evitan que el contribuyente pague más de un impuesto a la renta por el mismo concepto. (Por ejemplo, en caso de haber obtenido ganancias en el extranjero y haber pagado los impuestos allí).

Cuota resultante: Es el resultado de la cuota líquida menos las deducciones por doble imposición.

Tipo impositivo medio: Es el que tributamos de forma global una vez aplicadas las escalas por tramos y realizadas las deducciones estatales, autonómicas y por doble imposición. Resulta de multiplicar por 100 el cociente resultante de dividir la cuota resultante sobre la base liquidable general, expresado en dos decimales.

Retenciones, pagos a cuenta y pagos fraccionados: Son los adelantos o pagos anticipados que ha realizado el contribuyente durante el año fiscal. Por ejemplo, las retenciones de IRPF en nómina, sobre los intereses obtenidos en el banco o los pagos de IRPF que realizan los autónomos.

Cuota diferencial: Es el resultado de la cuota resultante menos las retenciones, pagos a cuenta y pagos fraccionados realizados por el contribuyente. Constituye el resultado de la Declaración de la Renta. Pero, en aquellos casos en los que el contribuyente tenga derecho a la deducción por maternidad, a las deducciones por familia numerosas o personas con discapacidad, el resultado de la declaración vendrá determinado después de aplicarlas.

Deducciones finales: Son aquellas que se aplican directamente a la cuota diferencial. (Maternidad, descendiente y ascendiente con discapacidad, Familia numerosa)

Resultado de la declaración de la Renta. Si es positivo, el contribuyente deberá pagar a la Agencia Tributaria. El plazo para realizar el segundo pago en 2021 finaliza el 5 de noviembre. Si el resultado es negativo, Hacienda devolverá el importe al contribuyente.

Devolución de la Renta: aquí siempre hay confusiones. La devolución lleva intrínseco el concepto de la tributación. Por eso, aquellas personas que no obtienen ingresos y por tanto no realizan pagos a cuenta del IRPF (ya sea por retenciones en nómina o bien en facturas en caso de ser autónomos), aunque tengan derecho a reducciones o deducciones por sus circunstancias personales (Familia Numerosa, Descendiente con discapacidad, etc), no podrán aplicarlas y por tanto conseguir un resultado a devolver.

Reducción vs. Deducción

La mayoría de la gente suele creer que las deducciones y reducciones fiscales son lo mismo, pero no es así. Para entender el beneficio que genera cada una en el importe global que nos toca tributar, es importante saber en qué consiste cada una (y tenerlo en cuenta durante el 2021 cara a la próxima declaración de la Renta).

Reducción fiscal: Reducen la base imponible del IRPF, por lo que se modifica la base liquidable general y (posiblemente) el tipo impositivo medio por cambiar de tramos . Por ejemplo, las reducciones por aportaciones a Patrimonios Protegidos de nuestro hijo con discapacidad.

Deducción fiscal: Pueden ser estatales o autonómicas. Se aplican sobre la cuota íntegra del IRPF para llegar a la cuota líquida. Por ejemplo la deducción por vivienda habitual.

Las deducciones pueden ser:

- un porcentaje de un importe destinado a un concepto deducible, como en el caso de la vivienda habitual (hasta el 15% sobre el importe pagado de hipotecas constituidas hasta 2012 inclusive, con un límite de 9.040 euros anuales),

- o bien una cuantía fija, como es el caso de la deducción por descendiente con discapacidad (€ 1.200 anuales).

Las deducciones por maternidad, descendiente con discapacidad o familia numerosa se aplican como deducciones finales, justo antes de obtener el resultado de la declaración de IRPF.

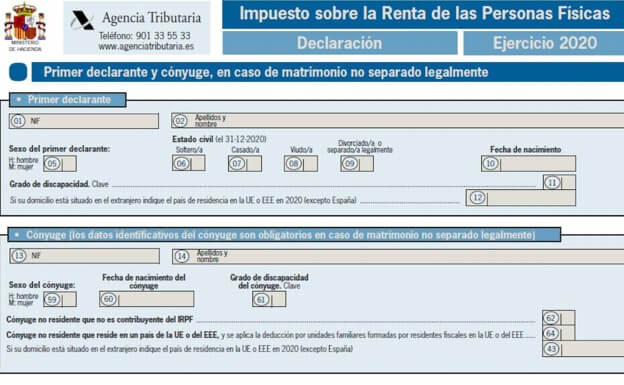

Casillas a comprobar en caso de familias atípicas

Hay algunas casillas del borrador de la Renta que seguramente no verificabas antes de tener el diagnóstico de tu peque. Para simplificarte la revisión del borrador, te dejo el listado de casillas relacionadas con la discapacidad de un hijo.

REDUCCIONES

Verás que en las reducciones por mínimos incluyo 2 casillas, ya que una parte de las reducciones es estatal y la otra autonómica.

- Por mínimos

- 513/514 Por descendiente: 2.400 € por el primer descendiente, 2.700 € por el segundo, 4.000 € por el tercero y 4.500 € por el cuarto y siguientes hijos. Estas cantidades mínimas se incrementan en 2.800 € cuando el hijo tenga menos de tres años de edad.

- 517/518 Por descendiente con discapacidad: 3.000 € por cada descendiente con certificado igual o mayor a 33% y menor a 65%, o 9.000 € para aquellos con certificado igual o superior al 65%. Incremento en concepto de gastos de asistencia. En ambos casos, el mínimo se incrementará en 3.000 € anuales cuando acredite necesitar ayuda de terceras personas o movilidad reducida, o un grado de discapacidad igual o superior al 65%.

- Patrimonio Protegido

- 480, 481 y 495 Por aportaciones al Patrimonio Protegido de personas con discapacidad

DEDUCCIONES (casilla de la deducción / casilla del pago anticipado recibido)

En las deducciones, la primer casilla es el importe que nos corresponde y la segunda si hemos recibido pagos a cuenta (los 100 euros/mes de cada uno de los llamados «cheques familiares«).

- 623 /624 Descendiente con discapacidad

- 611/612 Madre trabajadora de menor de 3 años

- 660/661 Familia numerosa

¡¡Ayuda!!

Si no puedes, no entiendes o no quieres ocuparte de elaborar tu declaración de la Renta, la Agencia Tributaria ofrece varios servicios de ayuda gratuita para los contribuyentes:

- App. Aplicación móvil «Agencia Tributaria»

- Renta WEB

- Plan “Le llamamos” para que la Agencia te llame y te confeccione tu Renta por teléfono desde el 4 de mayo hasta el 29 de junio de 2021 (de 9 a 19 horas de lunes a viernes).

- Cita previa

- Servicio telefónico de Información Tributaria Básica para dudas

- Manual práctico para la elaboración de la Renta 2020 publicado por la AEAT

Otra opción es contratar los servicios de un despacho fiscal, que en Madrid suelen cobrar en torno a los 50 euros por declaración de la Renta y se ocupan de todo.

¿Te ha servido mi post? Déjame un comentario.

Si quieres que trate algún tema en particular, dímelo en los comentarios para que lo tenga en cuenta.

Y recuerda suscribirte al blog para no perderte ninguna publicación y enterarte de las fechas de mis próximos Talleres Online sobre Ayudas para familias típicas y atípicas.

Si crees que mi publicación puede ser útil a otras familias, recuerda compartirla a través de tus redes sociales y WhatsApp 💜.

¡Nos leemos!

Tus comentarios nutren mi Blog y siempre respondo. ¡Anímate a escribirme!

Si mi post te ha sido de utilidad, puedes «invitarme a un café» y ayudarme a seguir dedicando tanto tiempo a mis publicaciones 😊Fotos e imágenes propias, cedidas y Freepik. En calidad de Afiliado de Amazon, obtengo ingresos por las compras adscritas que cumplen los requisitos aplicables, con las que financio mi Proyecto solidario. Puedes saber más haciendo clic aquí.

Sin comentarios